- Поиск

-

- Жилая РекламаПродажаАренда

- Загородная РекламаПродажаАренда

- Коммерческая РекламаПродажаАренда

- на карте Бизнес центры (123)

- на карте Торговые центры (40)

- на карте Аренда офиса, помещений (2179)

- на карте Магазины, торговые помещения (1783)

- на карте Рестораны, бары, кафе (121)

- на карте Склады, производства (648)

- на карте Бизнес, сфера услуг (380)

- на карте Аренда гаража, машиноместа (48)

- на карте Аренда юридического адреса (28)

- Аренда конференц зала

- Аналитика РекламаСтатистикаАналитические статьиИндексы цен на 25.04.2024

Динамика цен на квартиры в Минскетип цена за кв.м. +/- - Специалисты

- Новости РекламаАкции и скидкиНовости недвижимости

- Ещё РекламаКомпанииСервисы

- Добавить объявление

Спрос от айтишников упал в два раза. Что творится на рынке офисов Минска и что будет дальше?

01.11.2022 8609

В 2022 году в Минске предложение офисов значительно превышает спрос на них. Сейчас свободные помещения можно найти в 117 бизнес-центрах из 141, а запросы на аренду от айтишных компаний упали более чем в два раза. Что еще творится на рынке офисов в Минске и что будет дальше, Realt рассказали в группе компаний «Твоя Столица».

Предложение

По состоянию на конец октября 2022 года в Минске насчитывалось 141 введенных в эксплуатацию бизнес-центров (объектов недвижимости, введенных в эксплуатацию не ранее 1996 года, офисная площадь которого составляет более 3000 кв. м.), чей совокупный объем офисных площадей перешагнул за отметку 1,1 млн. кв. м. И это без учета небольших административных зданий и отдельных офисов, встроенных в жилые дома или торговые центры.

За неполный 2022 год были введены в эксплуатацию только три бизнес-центра, совокупной офисной площадью порядка 20 тыс. кв. м. Примерно столько же — за прошлый 2021 год. Это далеко не рекордные объемы ввода, какие, например, отмечались в 2013—2015 годах на уровне от 100 до 175 тыс. кв. м. в год. Но и даже эти ежегодные 20 тыс. кв. м. на данный момент для Минска можно назвать излишними, о чем свидетельствует ежеквартально обновляемый антирекорд по объемам предлагающихся в аренду офисов.

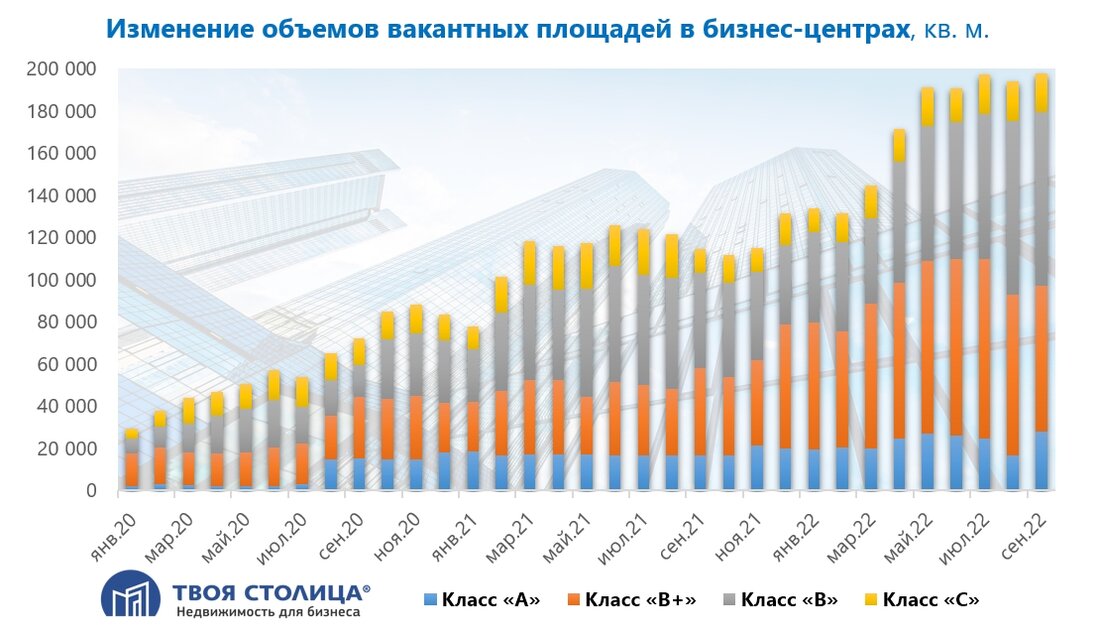

Начиная с 2020 года объемы предлагающихся в аренду офисов не перестают увеличиваться: за 2020 год +42 тыс. кв. м., за 2021 год +47 тыс. кв. м., а за неполный 2022 год уже +67 тыс. кв. м. В результате, на сегодняшний день офисный рынок Минска вплотную приблизился к отметке 200 тыс. кв. м. свободных офисов в бизнес-центрах или 18% от общего объема площадей, что является абсолютным рекордом для белорусской столицы.

Столь внушительная вакантность складывается из:

• свободные офисы можно найти в 117 бизнес-центрах из 141;

• как минимум 6 бизнес-центров можно назвать полностью пустыми, а еще 10 бизнес-центров имеют арендную вакантность более 50%;

• в 53 бизнес-центрах доступно по 1 000+ кв. м., при этом менее 100 кв. м. только в 16 бизнес-центрах;

• наибольший объем площадей относится к классам В+ (68,8 тыс. кв. м.) и В (82,6 тыс. кв. м.). Совокупно они занимают 76% от всего вакантного объема офисов;

• наибольший прирост за последний год отмечен в классах В (+37,1 тыс. кв. м.) и В+ (+27,6 тыс. кв. м.);

• если рассматривать вакантность внутри каждого из классов, то наибольшая будет в классе «А» — 42% от всего объема площадей офисов данного класса. При том, что спрос на подобные объекты никогда не был массовым, а в настоящее время, тем более.

Вдобавок к свободным офисам в уже введенных в эксплуатацию бизнес-центрах, есть еще нависший над рынком объем офисов строящихся. На финальной стадии строительства и, по сути, готовыми к выходу на рынок, находятся еще порядка 75 тыс. кв. м. офисных площадей, 15 тыс. из которых ожидаются к вводу в эксплуатацию до конца текущего года. При этом еще более 30 тыс. офисных кв. м. находятся на начальных стадиях строительства, однако строительство этих объектов осознанно приостановлено застройщиками, по причине понимания переобогащения рынка предложением и недостатка спроса, как минимум, в перспективе ближайшего года.

На фоне профицита предложения, ставки аренды продолжают свое снижение. Сохраняется (в ряде случаев значительное) расхождение величины ставок предложения и реальных сделок за счет предоставления собственниками офисов персональных скидок арендаторам.

— Недавнее новшество по части перехода на формирование стоимости в договорах аренды в рублях, вызвало среди участников офисного рынка много вопросов, — рассказывает руководитель «Твоя столица · Недвижимость для бизнеса» Руслан Орлов. — Только на первый взгляд может показаться, что этот процесс прост и понятен для применения. Прошедший месяц показал, что вопросы по-прежнему остаются, и более того, появляются новые. Для устранения всех шероховатостей необходимо гораздо больше времени и комментариев по возникающим вопросам со стороны законодателя. А пока, для участников рынка офисов восприятие расходной части аренды пока еще более понятна в валютном исчислении, даже несмотря на то, что в договорах аренды стоимость устанавливается в BYN.

— Судя по обратной связи, получаемой нами, как от собственников, так и арендаторов, многие из них надеются, что приостановка до начала 2024 года норм Закона о ценных бумагах в части права арендодателя устанавливать ставку арендной платы, эквивалентной сумме в иностранной валюте, как и заявлено изначально, будет лишь временной мерой.

Ставки предложения аренды в октябре 2022 года сформированы на следующем уровне:

• класс «А» = 20,0 EUR/кв. м. с НДС (-10% за 2022 г.);

• класс «В+» = 12,6 EUR/кв. м. с НДС (-15%);

• класс «В» = 9,7 EUR/кв. м. с НДС (-12%);

• класс «С» = 8,0 EUR/кв. м. с НДС (-5%).

Если посмотреть в ретроспективе десятилетия, то текущий уровень ставок аренды является минимальным. Ближайшее соответствие можно отмечалось летом 2016 года, когда ставки аренды прекратили свое снижение, наблюдавшееся с середины 2014 года. Но в отличие от 2016 года в настоящее время про конец снижения ставок еще рано говорить. В настоящий период предпосылки к восстановлению спроса на офисы отсутствуют, а значит давление на ставки аренды в сторону их снижения в перспективе ближайшего года, сохранится.

Величина ставок аренды по заключаемым сделкам в настоящее время формируется не только на основе таких базовых критериев, как характеристика конкретного офиса/бизнес-центра (местоположение, уровень отделки, планировка, техническая составляющая, площадь

Приемлемый для рынка уровень арендных ставок, определенный для офисов площадью порядка 150−200 кв. м. с учетом ожидаемого дисконта по факту заключения договора аренды, можно назвать следующим:

• класс «А» = 18−19 EUR/кв. м. с НДС;

• класс «В+» = 12−13 EUR/кв. м. с НДС;

• класс «В» = 9 EUR/кв. м. с НДС;

• класс «С» = 6 EUR/кв. м. с НДС.

Спрос

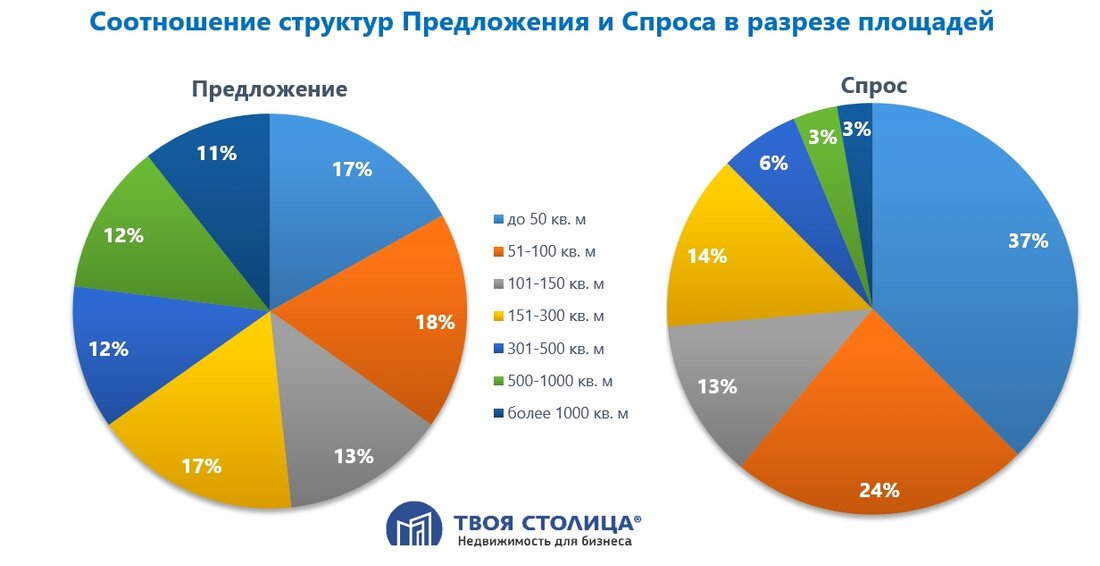

Объем спроса на офисы продолжает снижаться и в первую очередь арендаторы ориентируются на минимизацию бюджета аренды. Общая тенденция: минимальный спрос к офисным площадям свыше 500−700 кв. м. и концентрация спроса на площадях до 150 кв. м. (71% спроса).

Отдельно стоит упомянуть тот факт, что количество обращений от IT-компаний, которые являлись последнюю пятилетку основным потребителем офисных площадей, за последние 2 года снизилось более чем наполовину — с 40% от общего количества поступающих заявок на аренду офиса в начале 2020 года до 15% на сегодняшний день. Вместе с этим уменьшились и еще два значимых для рынка показателя — средняя запрашиваемая IT-компаниями площадь офиса (с 1000+ кв. м. до 600−700 кв. м.) и желаемая ставка аренды (с 18 EUR до 12−13 EUR за кв. м.).

Место IT-сегмента заняла группа арендаторов из сферы оказания различных услуг. Но следует понимать, что у последних доходы и потребности в арендуемых площадях значительно меньше айтишных. Отчасти этим и объясняется снижение запрашиваемой ставки аренды, которая в настоящее время сконцентрирована в диапазоне «до 10 EUR/кв. м. с НДС» (66% спроса). При этом сегмент «более 15 EUR/кв. м. с НДС» является самым малочисленным — всего лишь порядка 10% от всех поступающих заявок.

Прогнозы

— Для улучшения ценовой ситуации на рынке офисов необходимо восстановление спроса. Однако объективных предпосылок, указывающих на это, мы пока не видим. Особенно с учетом усилившейся и перерастающей в массовое явление релокации ряда компаний различных сфер деятельности. Да и позитивных нововведений для бизнес-сообщества пока тоже не видно. В то время как именно бизнес является основным потребителем офисов и не только. Поэтому в ближайшем будущем (как минимум, до конца 2022 года, а в реальности до конца 2023 года), мы не прогнозируем существенного увеличения объемов спроса. При этом объем вакантных для аренды офисов будет только увеличиваться — как за счет освобождающихся офисов (продолжение ситуации 2021−2022), так и новых, только выходящих на рынок крупных объектов. А значит давление на ставки аренды и цены продажи в сторону их снижения, будет сохранятся.

Исходя из этого, вот основные прогнозируемые тренды рынка:

• главная проблема рынка — не профицит предложения, а недостаток спроса;

• дальнейшее сужение спроса — не только со стороны IT-сектора;

• главный враг собственника офиса — не скидка, а простой офиса;

• профицит предложения сохранится на ближайшие несколько лет (при условии умеренно-пессимистичного развития событий);

• отсутствие «новых» арендаторов. Заполнение офисов за счет переезда, сокращения площадей, снижение затрат на аренду;

• основной спрос: на площади до 200 кв. м., по ставке до 10 евро, на объекты с выгодной локацией;

• дальнейшее давление на ставки аренды в сторону их снижения;

• снижение цен продажи вслед за снижением арендной доходности;

• спрос на покупку по ценам ниже среднерыночных (с перспективой их дальнейшего снижения).

Читайте также:

Больше всего подешевели однушки. Мониторинг цен квартир в Минске за 24 — 31 октября

В минской коммуналке продается комната, где поместилась даже душевая кабина. И как там внутри?

Дачи с водой и отоплением возле МКАД-2. Смотрим варианты до 20 тысяч долларов

Читать:

Эксклюзив Realt.by

12.04 «Они сохранили те самые рулетики!». Сходили в «Корону», которая открылась на месте «Простора» в Минске

12.04 «Они сохранили те самые рулетики!». Сходили в «Корону», которая открылась на месте «Простора» в Минске  30.03 Этот ЖК удивил минчан малогабаритными квартирами. Рассказываем про интересные дома на Михалово

30.03 Этот ЖК удивил минчан малогабаритными квартирами. Рассказываем про интересные дома на Михалово Витрина

4 га земли в заповедном парке «Урочище Пышки» 10 капитальных строений , все коммуникации

СветланаКонтакты: +375 29 677-5...

Продажа квартир в новом доме в ЖК "ПРОМЕНАД" в микрорайоне "ЛЕБЯЖИЙ"! Получить ключи и заселиться в новую квартиру в максимально короткие сроки! Выгодные условия по рассрочке от застройщика.

Рассрочка от застройщикаКонтакты: +375 44 561 86 18