- Поиск

-

- Жилая РекламаПродажа

- Загородная РекламаПродажаАренда

- Коммерческая РекламаПродажаАренда

- на карте Бизнес центры

- на карте Торговые центры

- на карте Аренда офиса, помещений

- на карте Магазины, торговые помещения

- на карте Рестораны, бары, кафе

- на карте Склады, производства

- на карте Бизнес, сфера услуг

- на карте Аренда гаража, машиноместа

- на карте Аренда юридического адреса

- Аренда конференц зала

- Аналитика

- Специалисты

- Новости РекламаАкции и скидкиНовости недвижимости

- Ещё РекламаКомпанииСервисы

- Добавить объявление

Рынок арендодателя стал рынком арендатора, ставки снизились. Что происходит с бизнес-центрами Минска?

08.02.2023 2121

На рынке офисов установятся стабильные рублевые ставки, вакантность сохранится высокой, а арендаторы останутся в доминирующем положении. К таким выводам пришли в консалтинговой компании NAI Belarus. Realt изучил отчет о состоянии офисной недвижимости Минска, в котором подведены итоги 2022 года и названы прогнозы на 2023.

По состоянию на конец 2022 года в Минске предлагалось к аренде больше 1,5 млн «квадратов» площадей в бизнес-центрах классов А, В и В-. Этот год стал прорывным в плане ввода в эксплуатацию и в плане качества новой офисной недвижимости.

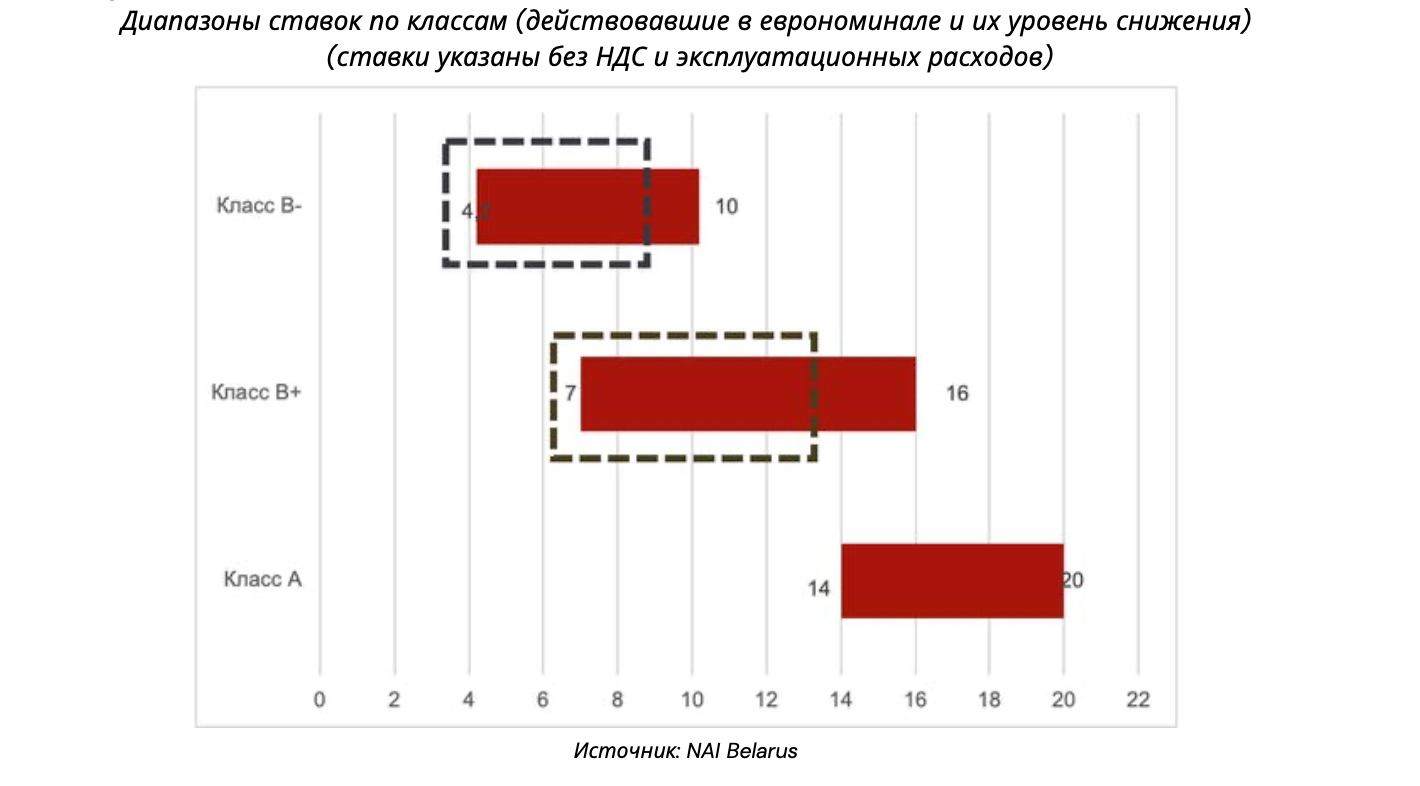

— В целом 2022 год для офисного рынка был одним из самых сложных за весь период существования современного коммерческого рынка административно-офисной недвижимости. В схожей по сложности ситуации рынок пребывал только в период рецессии конца 2014—2016 годов. В предыдущем 2021 году произошел не имеющий аналогов по масштабу на офисном рынке Минска отказ компании EPAM Systems от арендованных площадей, — отмечают в исследовании. — В I полугодии 2022 года в связи с возникшей нестабильностью в регионе и усилением санкций процесс релокейта усилился, что стимулировало дальнейший отказ от аренды, в том числе со стороны крупных арендаторов, таких как Wargaming. По итогам всего года по причинам релокейта, сокращения штата или просто сворачивания бизнеса продолжились факты отказов от аренды. Рынок офисной недвижимости трансформировался с рынка арендодателя в рынок арендатора. Ставки арендной платы по отношению к уровню конца 2020 года снизились. Если наиболее характерный диапазон в востребованном классе В в тот период находился на уровне 12−20 евро, то в конце 2021 года наиболее характерный диапазон составил 9−16 евро за 1 квадратный метр. В 2022 году диапазон остался приблизительно такой же, но выросло число более низких предложений, уже начиная с 7−8 евро за метр за довольно качественные помещения, а основная масса сделок сконцентрировалась вокруг диапазона, эквивалентного 9−10 евро.

К концу года NAI Belarus замечает следующие тенденции: в IT чистый отток кадров составил больше 15 тысяч человек, хотя к концу года и замедлился; спросом пользовались небольшие офисы с мебелью и техникой, а вот к офисам без отделки интерес был низким.

Каким было предложение?

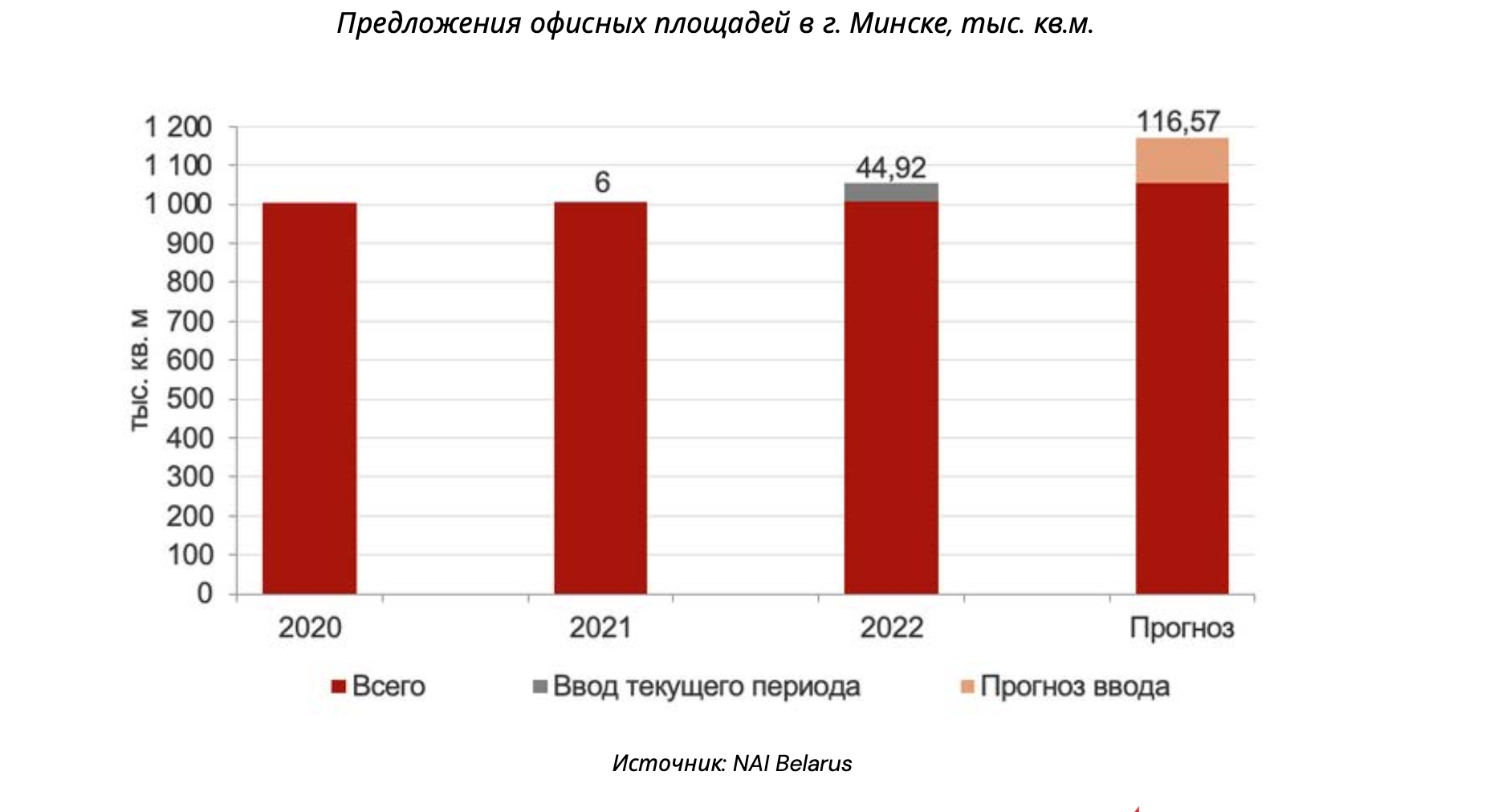

К концу 2022 года предложение новых офисов в Минске достигло практически 45 тысяч квадратных метров.

— В начале года на рынок вышло предложение офисов во 2-ой очереди МФК «Имперский» на улице Клары Цеткин. Официальный ввод в эксплуатацию состоялся еще в конце 2021 года, однако реальное функционирование объекта пришлось уже на начало 2022 года. Затем в марте состоялся ввод БЦ «Кампус» (ул. Я. Коласа, 73). Бизнес-центр имеет общую площадь 8,2 тысячи «квадратов», из которых 6,6 тысячи — это арендные площади офисов. Более активно в первой половине 2022 года развивался сегмент Built-to-suit. Заметное событие в данном сегменте — ввод первого офисного здания в проекте с названием «Проспект» в районе Белгосцирка. Это очень качественный проект, который вполне мог бы выступить эталоном офисного строительства в Минске, ориентиром для девелоперов, нацеленных на реализацию проектов уровня класса А. Однако это пример классического Built-to-suit: здание построено под размещение головного офиса «Сбер Банка». Общая площадь введенного здания составляет 21,3 тысячи кв. м, из которых свыше 19,7 тысячи приходится непосредственно на здание бизнес-центра. В проекте бизнес-комплекса «Проспект» во второй половине 2022 года были введены в эксплуатацию еще 3 корпуса. Это уже были объекты, предназначенные для рынка аренды.

Учитывая, каким сложным был 2022 год, такой прирост новых площадей на рынке офисной недвижимости специалисты считают вполне хорошим.

Также развивался сектор «нестоковой» офисной недвижимости. Из проектов этого сегмента в период 2021 года вводились, а в 2022 году находились в стадии заполнения, только небольшие, не включаемые в сток офисов, объекты. В их числе очень качественный и привлекательный по своему архитектурному решению фасадов, но все же небольшой по площади так называемый «IT- офис» на ул. Смолячкова, 14А. Общая площадь всего здания (GBA) составила только 3,2 тыс. кв. м. Сопоставимым по размеру был еще один завершенный проект — бизнес-центр «Талисман», ул. Чапаева, 4А, общей площадью (GBA) 3,65 тыс. кв. м. Был реализован ряд проектов по регенерации старых промышленных и административных зданий под офисные объекты, как правило, в стиле «лофт». Среди завершенных объектов такого типа можно отметить бизнес-центры D16 (ул. Долгобродская, 16) от компании «Платина Групп»; на ул. Захарова, 42 и новые здания в проекте Бизнес-квартал New Place, реализуемые компанией «Белтяжмаш».

В ближайший период предложение на рынке останется практически на таком же уровне. Заметные изменения могли бы произойти в случае ввода в эксплуатацию МФК «Шантер Хилл», находящегося в высокой стадии строительной готовности. Однако девелопер продлил инвестдоговор по проекту до декабря 2023 года, и ждать, что его завершение произойдет раньше обозначенного срока, не приходится.

Невысокие шансы, что будет завершен проект МФК «Магнит Минска», в составе которого планировался крупный бизнес-центр, считают эксперты. Проект МФК G•S PLAZA «Жемчужина», сроки реализации которого продлили до июня 2023 года, будет завершен в сентябре-октябре 2023 года.

— Объект мог быть завершен и раньше, но из-за пандемии коронавируса китайские заказчики и подрядчики приостановили работы. Пауза в СМР длилась больше года. Однако ввод комплекса, в состав которого включен и бизнес-центр, до конца 2022 года не состоялся, поэтому стоит ждать его выход на рынок уже к окончательно установленным срокам. Что реально выйдет на рынок — это проект МФК Helen Valery на проспекте Победителей в р-не Дворца художественной гимнастики. Это небольшой проект, с вводом которого на рынок выйдет GLA около 6 тыс. кв. м площадей. Он интересен для рынка тем, что это качественный проект и в перспективе сможет увеличить предложение площадей в классе А. По состоянию на конец года он уже готовился к официальному вводу в эксплуатацию.

Спрос стабилизировался с III квартала

Ситуация на рынке спроса в течение 2022 года была переменчивой.

— В самом начале года, когда рынок только адаптировался к ситуации, связанной с отказом от аренды ряда крупных бизнес-центров компанией EPAM Systems Inc., наблюдалось даже определенное оживление. И когда некоторые итоги поисков и просмотров подходили к, казалось бы, стадии контрактации, случилось 24 февраля, в результате чего последовали или отказы, или потенциальные арендаторы решили взять паузу, чтобы дождаться развязки событий.

После этого последовал отрицательный спрос.

— Отказов от занимаемых площадей стало больше, чем новых случаев аренды. С рынка уходили очень крупные арендаторы, как, например, Wargaming. И уже только с III квартала наметилась некоторая стабилизация спроса. Уже не было таких фактов отказа от аренды или сворачивания деятельности, как в предыдущие месяцы. Появилась новая категория потенциальных арендаторов. На офисы, оставленные IT-компаниями, начали заезжать арендаторы из других секторов бизнеса. И даже в числе арендаторов отмечены хозрасчетные компании и организации государственного сектора экономики, чего раньше на рынке аренды не было.

В сентябре рынок перешел на рублевые ставки

Начало года в на рынке аренды эксперты называют относительно стабильным, но уже к концу I полугодия перестало существовать такое понятие как «среднерыночная ставка», «ставка, характерная для определенного класса».

— Фактически исчез универсальный принцип ценообразования в рамках одного офисного центра: настолько все перешло на индивидуальный принцип ценообразования. Были ситуации, когда, например, в одном и том же бизнес-центре в сопоставимых офисах находились арендаторы, которые продолжали платить докризисную ставку по ранее заключенным договорам, другие в период курсовых скачков в марте добились от собственника снижения ставки в еврономинале на 25−35%, а также приходили новые арендаторы уже по ставкам чуть ли не на 50% ниже докризисных. В ряде случаев потенциальные арендаторы просто называли ставку, по которой готовы разместиться на площадях, и или собственник соглашался, или они уходили в объекты, где рады были и таким предложениям. Рынок перешел в стадию очень жесткого рынка арендатора.

Цены на рынке стабилизировались в традиционном еврономинале в III квартале.

— Процесс снижения ставок и ценовых «притирок» к изменяющейся конъюнктуре длился больше года, но в итоге остановился. Исключением остался класс А. Здесь ценовая ситуация более стабильная. Даже в этот сложный период заключались договоры аренды по ставкам в 15−20 евро в эквиваленте без НДС, а по старым договорам без пересмотра продолжают действовать ставки и до 25 евро.

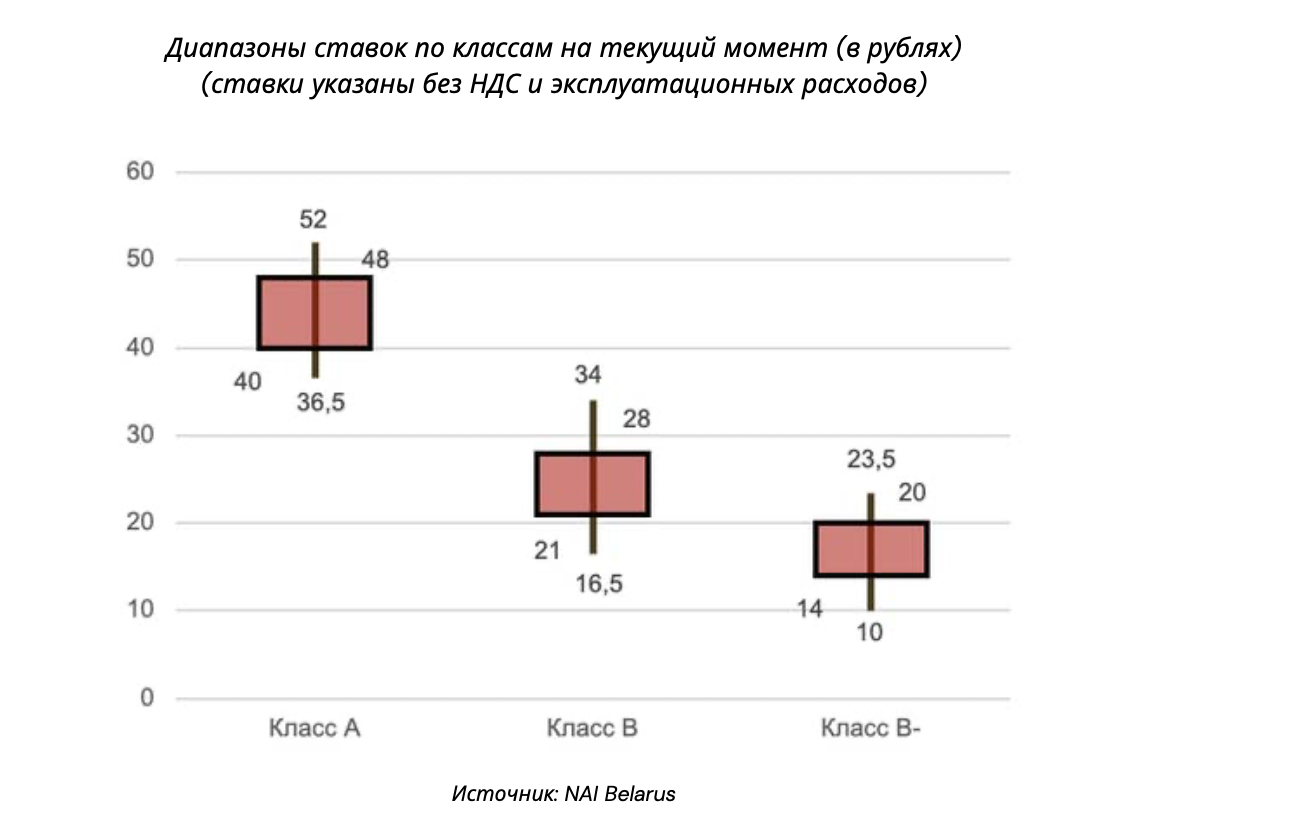

В сентябре на рынке офисной недвижимости перешли исключительно на рублевые ставки без возможности привязки к какому-либо валютному или иному номиналу.

— Участники рынка в процессе подготовки к переходу реагировали несколько болезненно, поскольку существует неуверенность в устойчивости рубля, однако переход состоялся. Очень долго пытались выработать и согласовать с госорганами какой-либо единый подход на случай, если рубль поведет себя нестабильно, но все предложения были отклонены. В итоге все стали работать самостоятельно. Условия перезаключения договоров были разные, кто-то уже закладывал риски, кто-то остановился на курсе на день перезаключения договора, но усредненно то, что раньше в аренде равнялось 1 евро, теперь стало эквивалентно около 2,6 рубля. Исходя из новых реалий ставки арендной платы на рынке офисов сформировались следующие.

Эксперты называют такие тенденции на рынке офисной недвижимости:

— Установка стабильных рублевых ставок исходя из новых условий, оговоренных контрагентами;

— Вакантность, особенно в первые месяцы 2023 года, сохранится стабильно высокой по меркам офисного рынка Минска, в пределах 15−18% от предложения, но уже с трендом на постепенное снижение (без учета влияния возможных новостроек);

— На рынке продолжатся ротационные явления;

— Рынок останется рынком арендатора. Арендаторы, особенно заведомо платежеспособные, будут в доминирующем положении;

— Спрос на офисы без отделки останется низким;

— Ожидается активизация на рынке купли/продажи, появится определенная категория «охотников» за дешевым предложением;

— Неблагоприятная конъюнктура как для начала развития новых проектов, так и для ввода на рынок новых объектов в высокой стадии строительства. Следует ожидать, что увеличится число объектов с отложенными сроками ввода.

Обсуждайте эту статью в нашем телеграм-канале!

Читайте также:

СК предупредил о новой схеме мошенничества при оплате коммуналки. Как не попасться?

Первый дом уже смонтирован. Посмотрите, как выглядят панельные таунхаусы на Долгиновском тракте

Читать:

Лента новостей

05.03 В Минске прошли «ДНИ МАРКЕТИНГА, РЕКЛАМЫ И БРЕНДИНГА 2026» — профессиональное событие, задавшее направление индустрии на год

08.09 PIRMAS24/7REALTY представляет: Осенняя серия мастер-классов «Включи свою PRO-активность: 3 шага к доходу без выгорания»