- Поиск

-

- Жилая РекламаПродажа

- Загородная РекламаПродажаАренда

- Коммерческая РекламаПродажаАренда

- на карте Бизнес центры

- на карте Торговые центры

- на карте Аренда офиса, помещений

- на карте Магазины, торговые помещения

- на карте Рестораны, бары, кафе

- на карте Склады, производства

- на карте Бизнес, сфера услуг

- на карте Аренда гаража, машиноместа

- на карте Аренда юридического адреса

- Аренда конференц зала

- Аналитика

- Специалисты

- Новости РекламаАкции и скидкиНовости недвижимости

- Ещё РекламаКомпанииСервисы

- Добавить объявление

«Такого числа свободных офисов еще не было». Рассказываем, что происходило с бизнес-центрами Минска в 2021 году и что будет дальше

23.02.2022 10727

На прошедший 2021 год возлагались большие, но противоречивые надежды: собственники офисов рассчитывали на возвращение активности на рынок, а вместе с ней и доковидного уровня ставок аренды и цен. А арендаторы и покупатели наоборот — ожидали их дальнейшего снижения на фоне отсутствия улучшения в экономике страны. Какие из этих надежд оправдались и чего ждать в 2022 году, Realt рассказали в группе компаний «Твоя столица».

С 2017 по 2020 годы рынок офисов Минска был в состоянии роста — ставок аренды, цен и офисных площадей. Переломный момент наступил весной 2020 года, когда рынок получил двойной удар — один со стороны выросшего обменного курса валют, а второй со стороны начавшей активное распространение пандемии. Во второй половине года к ним добавилась общественно-политическая нестабильность. Все это привело к тому, что в 2021 году офисный рынок Минска вступил с отрицательно характеризующими его развитие показателями: ставки аренды за 2020 год снизились в среднем на 21% или -2,5 EUR/кв. м., а количество предлагаемых в аренду офисов увеличилось вдвое — с 41 до 84 тыс. кв. м. Возникает резонный вопрос — откуда же взялись позитивные ожидания от 2021 года?

Офисы — не равно торговая недвижимость

- Можно выделить два основных фактора, которые в той или иной мере могли вселять оптимизм: во-первых, это отсутствие новых форс-мажоров в стране, а во-вторых, это возвращение активности в сегмент торговой недвижимости — рассказывает руководитель «Твоя столица · Недвижимость для бизнеса» Руслан Орлов.

Существует мнение, что рынки офисной и торговой недвижимости во многом схожи в поведении — если растет один, то вслед за ним пойдет и другой. В результате, по окончанию первых месяцев 2021 года, на фоне отсутствия новых стрессов, негативные ожидания, касающиеся ухудшения экономической ситуации в стране, стали уходить. А на смену им стали приходить надежды, что офисный рынок воспрянет точно также, как и смежный сегмент торговой недвижимости, ситуация на котором с самого начала 2021 года не только стабилизировалась, но и прослеживался явный тренд на активизацию спроса. Однако, как показали последующие месяцы, у рынков офисов и торговых объектов в 2021 году были разные пути развития.

— Следует понимать, что у офисной и торговой недвижимости разные целевые аудитории и влияющие факторы. Активатором рынка торговой недвижимости стало то, что пандемические страхи потеряли свою остроту и люди потянулись в общественные места и торговые центры. В результате, как ритейлеры, так и рестораторы стали отмечать восстановление показателей товарооборота, а значит можно снова начинать думать про расширение и развитие.

В случае с офисами, ситуация обратная. Во-первых, далеко не все компании вернули сотрудников в офисы — многие по-прежнему остаются на удаленке. Во-вторых, думаю, что не ошибусь, если скажу, что преобладающая доля компаний, сохранивших удаленку, в той или иной мере относится к IT-сфере. А ведь именно они в доковидный период потребляли более 60% всех офисных площадей. Сейчас им уже столько не надо, и они освобождают появившиеся «лишние» площади. А если и арендуют новые, то уже далеко не в тех объемах, в каких это было ранее.

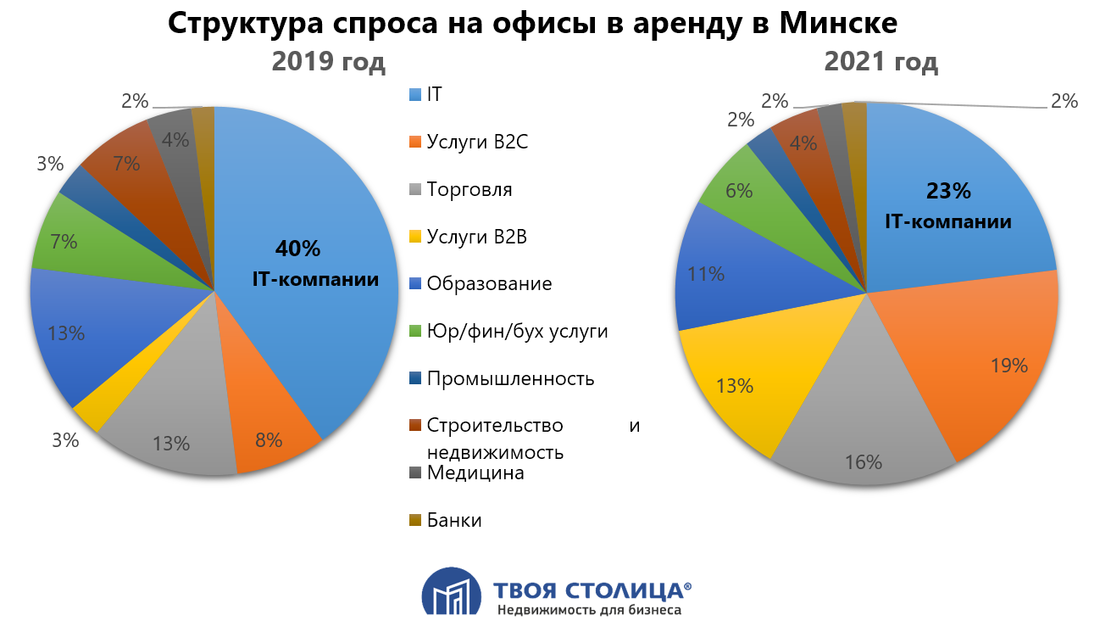

Спикер приводит пример: количество обращений от IT-компаний за последние 2 года снизилось наполовину — с 40% от общего количества поступающих заявок на аренду офиса в начале 2020 года до 20% по итогам 2021 года. Вместе с этим уменьшились и еще два значимых для рынка показателя — средняя запрашиваемая IT-компаниями площадь офиса (с 1000+ кв. м. до 600−700 кв. м.) и желаемая ставка аренды (с 18 EUR до 12−13 EUR за кв. м.).

Ситуация с арендой

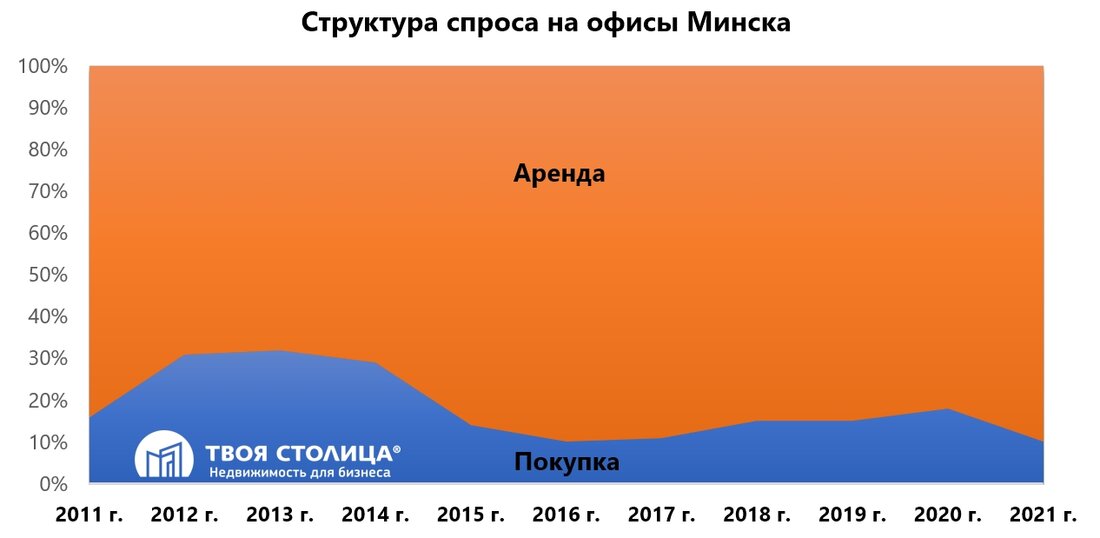

В 2021 году желающих арендовать офис было гораздо больше, чем тех, кто хотел приобрести его в собственность — 90% к 10% спросовых заявок соответственно. Однако даже это не смогло удержать ставки аренды на прежнем уровне. А чтобы ставки аренды начали возвращаться к доковидной величине, мало было одних надежд. Необходимо было восстановление спроса. Несмотря на наблюдавшиеся определенные улучшения, о полноценном восстановлении говорить не приходилось. По сравнению с 2020 годом объем спроса на офисы в аренду в 2021 году увеличился на 38%, но при этом по-прежнему на 25% отставал от 2019 года. В итоге, за 2021 год ставки аренды снизились в среднем на -16% или практически на -3 EUR/кв. м. И это, не считая -20% снижения за 2020 год.

— Если посмотреть в ретроспективе десятилетия, то текущий уровень ставок аренды можно назвать минимальным, и он соответствует таковому во второй половине 2016 году — когда наблюдалось ценовое дно. Но в отличие от 2016 года, в настоящее время про конец снижения ставок еще рано говорить.

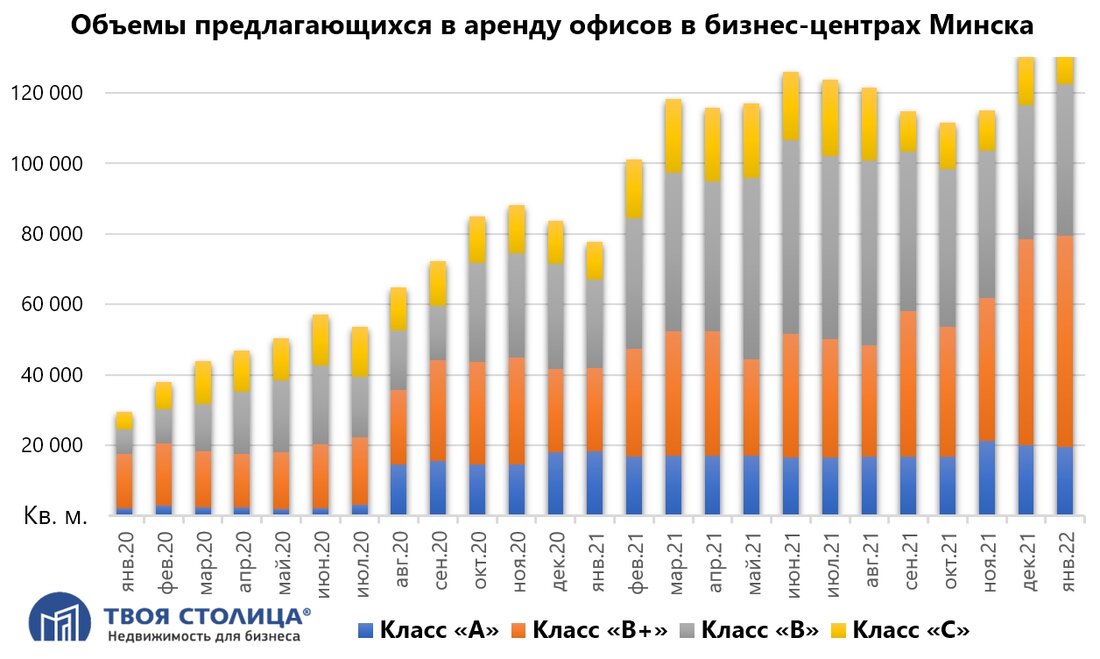

Из-за сниженного спроса и вышедших на рынок новых бизнес-центров, объем предлагающихся в аренду офисов за 2021 год увеличился на +55% - с 84 до 131 тыс. кв. м., что является для Минска рекордным показателем. Последний пиковый показатель был отмечен в марте 2016 году и гораздо на более низком уровне — порядка 78 тыс. кв. м. предлагающихся в аренду офисов.

Наибольший прирост за 2021 год отмечен в классе «В+» — более чем в 2 раза — с 24 до 59 тыс. кв. м. офисов. В результате этого, в этом классе ставки предложения аренды снизились с 16,4 EUR до 14,4 EUR за кв. м. с НДС. А по реальным сделкам они еще ниже. Например, рыночной фактической ставкой для офисов площадью 150−200 кв. м. будет 12 EUR/кв. м. с НДС. При этом сегодня арендаторы не готовы делать даже косметический ремонт за свой счет или устанавливать легкие перегородки. Да и в целом, в большинстве случаев помещения без базовой чистовой отделки даже и не рассматриваются.

Отдельное внимание стоит обратить на класс «А», в котором к концу 2021 года были доступны для аренды порядка 20 тыс. кв. м. офисов. В общем объеме арендного предложения, цифра не такая уж и большая, но с учетом того, что это самый дорогой класс качества, то для Минска это очень большой показатель. Например, в период с 2016 года по 2020 год вакантность в этом классе стабильно держалась на уровне всего лишь 2−3 тыс. кв. м. и как такового дефицита подобных площадей не наблюдалось — за счет наличия альтернативы в виде офисов класса «В+». Они выступали для арендаторов своего рода золотой серединой: очень близкими по качеству к классу «А», но при этом по более низкой ставке аренды и с более широким выбором. Сегодня ситуация в обоих данных классах характеризуется предложением, превышающим спрос, что оказывает давление на ставки аренды в сторону их снижения.

— Офисы класса «А» по своему определению не являются «масс-продуктом». Они ориентированы на особого потребителя — ценящего не только современность, функциональность и комфорт, но также и уникальность вместе с престижем. И готового за подобные опции платить. Но как показывает практика последних доковидных лет, в Минске подобных арендаторов не так уж и много. В основном «А"-класс арендовали представительства международных компаний и банки. В настоящее время, в связи с закрытием границ и уменьшением международного сообщения, целевая аудитория потенциальных арендаторов офисов класса «А» уменьшилась сильнее всего. Что и является основной причиной столь значительного снижения ставок предложения аренды в нем — с более чем 30 EUR до 20 EUR за кв. м. с НДС. При этом, допускаю, что на фоне высокой вакантности, реальный уровень ставок аренды по заключаемым договорам будет еще ниже.

На начало февраля 2022 года на финальной стадии строительной готовности находились 2 бизнес-центра, совокупной офисной площадью порядка 16 тыс. кв. м., и еще 2 многофункциональных комплекса, чья совокупная офисная площадь составляет более 75 тыс. кв. м. Оба бизнес-центра должны выйти на рынок в течение 2022 года, что еще больше обострит конкуренцию между офисами и заставит собственников в борьбе за арендатора задумываться о снижении стоимости аренды — хотя бы на начальный период.

А что было с куплей-продажей?

Объем спроса на приобретение офисов в собственность, по оценкам «Твоей столицы», в 2021 году занимал только порядка 10%. Столь низкий показатель за последнее десятилетие отмечался только в 2016 году. А самые высокие показатели спроса отмечались в 2012—2013 годах — на уровне 30+%.

— Наибольший интерес к покупке либо строительству офисов наблюдался в начале 2010-х годов и объяснялся их дефицитом. Например, в 2011 году свободными для аренды были только порядка 9 тыс. кв. м. офисов, а к середине 2013 года на фоне активного спроса, этот показатель снизился до 6,5 тыс. кв. м. офисов, что для Минска даже того времени было очень мало. Из-за этого ставки аренды были в 2 раза выше сегодняшних: класс «С» предлагался в аренду по цене сегодняшнего «В+» на уровне 14−15 EUR/кв. м. с НДС, а в классе «А» ставки начинались от 40 EUR/кв. м. с НДС, при том, что сегодня рабочая ставка аренды снизилась до 18−19 EUR. А как известно, чем выше ставки аренды, тем выше и цены продажи — в результате средняя цена предложения продажи офиса класса «В» была на уровне 2,5 тыс. USD/кв. м. с НДС (сегодня — 1,7 тыс. USD), а класса «С» — 2,0 тыс. USD против сегодняшних 1,1 тыс. USD/кв. м. с НДС. Вследствие этого, многие компании и частные лица, рассматривали офисы как выгодный инвестиционный актив.

По словам представителя «Твоей столицы», переориентация с купли-продажи на аренду началась в 2016 году. Причиной стало значительное снижение цен и ставок аренды за кризисный период с 2014 по 2016 годы, составившее в среднем порядка 45%. К переориентации на аренду располагало и массированное появление новых бизнес-центров: за 2013−2016 годах совокупный объем офисных площадей Минска увеличился на 110% или +450 тыс. кв. м. В результате, компании пришли к пониманию, что незачем замораживать большие суммы при покупке офиса — лучше их пустить на развитие бизнеса. А офис можно арендовать.

В последние годы объемы продаваемых офисных площадей продолжило уменьшаться: по сравнению с 2020 годом, за 2021 год уменьшились на более чем 30%, а по сравнению с 2019 годом — на 62%. Похожая ситуация и с количеством сделок, уменьшившееся на 16% и 45% по сравнению с 2020 и 2019 годами соответственно.

По мнению Руслана Орлова, у снижения продаж офисов есть несколько причин и все они касаются уменьшения доходности от сдачи офисов в аренду. Все потому, что в сейчас абсолютное большинство приобретаемых офисов предназначаются для последующей их сдачи в аренду. Это подтверждается и структурой приобретенных офисов — более 75% площадью до 100 кв. м.

— Во-первых, это то, что за 2020−2021 годы ставки аренды снизились в два раза больше, чем цены продажи — 14% против 7%. Арендаторы уже не хотят либо не могут платить больше, но при этом продавцы не готовы идти на уступки в цене. Подобное поведение рынка наблюдается каждый раз в экономически-стрессовые периоды развития рынка, и каждый раз образующийся дисбаланс между ставками аренды и ценами снижает инвестиционную доходность офисов.

Во-вторых, интерес к покупке офисов и инвестиционную доходность снизили нововведения в налоговом законодательстве, которые обсуждались весь 2021 год.

На фоне подобных причин, частные инвесторы просто переключились с офисов на торговые помещения, поскольку там и спрос, и ставки аренды находятся на более высоком уровне, и при этом отсутствует как таковой профицит предложения.

Снижение спроса отразилось и на объеме инвестиций в офисную недвижимость: за 2021 год совокупный размер инвестиций составил порядка 30 млн долларов, в то время как в 2020 году он был на уровне 60 млн долларов, а в 2019 — 70 млн долларов.

Что будет в 2022 году?

Укрупненно, развитие ситуации на офисном рынке Минска в 2022 году можно спрогнозировать в виде двух сценариев: оптимистичного и пессимистичного. При этом вероятность наступления оптимистичного сценария мы оцениваем лишь на уровне 15%.

Оптимистичный сценарий предполагает как минимум стабильность обменного курса валют, и как максимум, его некоторое уменьшение. Это выступит для компаний фактором снижения затрат (как на аренду, так и в целом) и увеличения выручки. Кроме того, предполагается отсутствие новых форс-мажоров экономического характера, а также постепенную нормализацию (улучшение) условий ведений бизнеса, что положительным образом скажется на активности потенциальных арендаторов и оживит рынок аренды офисов. В этом случае можно рассчитывать на:

- прекращение снижения ставок аренды и их стабилизацию. Однако об их увеличении не может быть и речи, поскольку помимо существующей вакантности, на рынок ожидается выход новых офисов в бизнес-центрах, что, несмотря на прочие положительные моменты, будет по-прежнему оказывать на ставки и цены давление в сторону снижения;

- увеличение спроса за счет активизации тех потенциальных арендаторов, которые в последние годы откладывали смену офиса по причинам экономической неопределенности. К этому будут располагать обширный выбор и ценовая лояльность собственников;

- начало уменьшения объема предлагаемых в аренду площадей. Однако по итогам года соотношение объемов спроса и предложения по-прежнему будет иметь значительный перевес в сторону профицита.

Для ощутимой активизации продаж офисов и возврата к показателям стабильного 2019 года потребуется снижение цен предложения продажи — чтобы выйти на интересующую инвесторов доходность за счет нивелирования разницы в величине снижения за 2020−2021 годы цен и ставок аренды.

При развитии пессимистичного сценария предполагается увеличение обменного курса валют более чем на 5%, что для арендаторов поднимет стоимость аренды, выраженную в рублях и тем самым, инициирует процесс массового пересмотра ставок аренды в сторону снижения. Величина снижения ставок аренды будет напрямую зависеть от величины роста курса валют, а также выхода на рынок новых бизнес-центров. Увеличение офисов еще больше обострит конкуренцию между свободными офисами и заставит собственников предоставлять все большие скидки потенциальным арендаторам.

— Сегодня правильным будет не демпинговать стоимостью аренды, а устанавливать тот уровень, который является на данный момент времени рыночным. Например, если в 2019 году средней ставкой аренды для офисов класса В+ была ставка 19 EUR/кв. м. с НДС, то сегодня это уже 13 EUR/кв. м. с НДС. Собственникам следует понять, что в нынешней ситуации и еще как минимум год вперед, их главный враг, это не скидка, а простой офиса. В итоге, именно на простое офиса, из-за недополученной выручки и эксплуатационных платежей они в итоге теряют гораздо больше.

Читать:

Лента новостей

05.03 В Минске прошли «ДНИ МАРКЕТИНГА, РЕКЛАМЫ И БРЕНДИНГА 2026» — профессиональное событие, задавшее направление индустрии на год

08.09 PIRMAS24/7REALTY представляет: Осенняя серия мастер-классов «Включи свою PRO-активность: 3 шага к доходу без выгорания»