- Поиск

-

- Жилая РекламаПродажа

- Загородная РекламаПродажаАренда

- Коммерческая РекламаПродажаАренда

- на карте Бизнес центры

- на карте Торговые центры

- на карте Аренда офиса, помещений

- на карте Магазины, торговые помещения

- на карте Рестораны, бары, кафе

- на карте Склады, производства

- на карте Бизнес, сфера услуг

- на карте Аренда гаража, машиноместа

- на карте Аренда юридического адреса

- Аренда конференц зала

- Аналитика

- Специалисты

- Новости РекламаАкции и скидкиНовости недвижимости

- Ещё РекламаКомпанииСервисы

- Добавить объявление

Ограничения растут, количество заявок снижается. Объясняем, что будет дальше с кредитами на жилье

26.04.2019 3 6543

Не так давно был опубликован доклад начальника Управления финансовой стабильности Национального банка Республики Беларусь И. Г. Могилевича «Обеспечение финансовой стабильности в I квартале 2019 года». Мы попросили независимого финансового аналитика разъяснить простым языком сложные экономические термины, чтобы выяснить, можно ли говорить, в частности, об ограничении кредитования жилья в будущем.

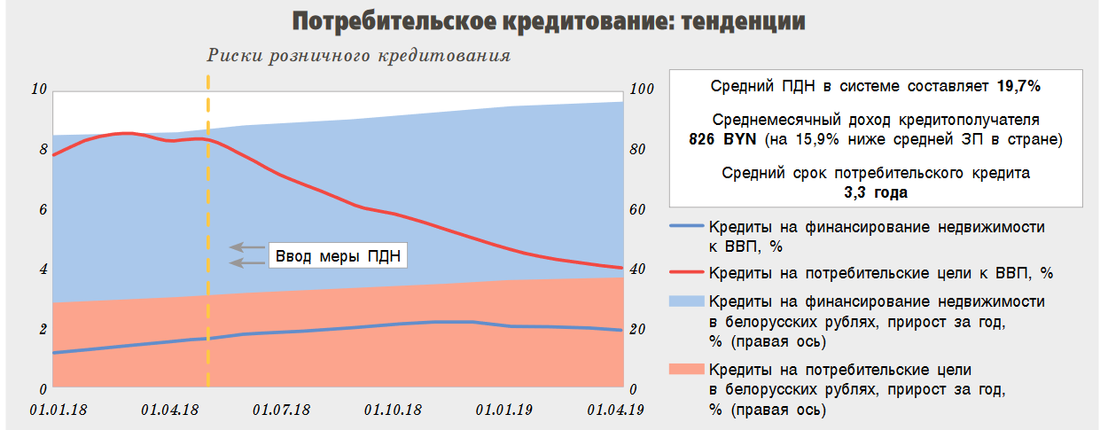

В докладе говорится о финансовой стабильности, устойчивости по отношению к основным рискам и снижении роста потребительского кредитования. Часть этого доклада посвящена кредитованию жилищного строительства, где также наметилась тенденция к снижению активности:

Для сдерживания системных рисков Национальным банком в 2018 г. установлены ограничения, связанные с потребительским кредитованием и кредитованием жилищного строительства. Во-первых, это ограничение показателя обеспеченности кредита, характеризующего процентное соотношение суммы кредита со стоимостью объекта недвижимости, принимаемого в залог в качестве обеспечения. Данный показатель должен рассчитываться при предоставлении кредитов на финансирование недвижимости. Во-вторых, это ограничение показателя долговой нагрузки, характеризующего процентное соотношение размера ежемесячного платежа по операциям кредитного характера со среднемесячным доходом кредитополучателя. Он должен рассчитываться при предоставлении кредитов на потребительские нужды.

Кроме того, при оценке кредитоспособности физических лиц и расчете показателя долговой нагрузки банкам рекомендуется использовать содержащиеся в ЕРИП сведения о задолженности по коммунальным платежам и другим услугам, а также о рассрочках предприятий торговли и сервиса.

— В начале 2018 года были приняты решения о введении ограничений, связанных с потребительским кредитованием, и уже во втором полугодии они вступили в силу, — пояснил финансовый аналитик Михаил Грачев. — Дело в том, что в конце 2017 года был всплеск кредитования, и не только на недвижимость. Если сравнить 2017 год с предыдущим, то рост составил примерно 50%, и Нацбанк предсказуемо встревожился по поводу таких показателей. Рост кредитования должен сопровождаться ростом доходов населения (причем здесь нужно учитывать не только уровень заработной платы, но и пенсии, пособия

Это является потенциалом для создания ситуации кризиса неплатежей со всеми вытекающими последствиями. Пока этого не произошло, Нацбанк, чтобы предупредить неприятную ситуацию, ввел ограничения кредитования. Это были своего рода профилактические меры решения «симптомов болезни».

Для этого была введена предельно допустимая нагрузка на кредит. То есть весь доход заявителя сопоставляется с совокупной суммой кредитов (например, при желании взять кредит на квартиру будет учитываться и взятый в рассрочку смартфон). По запросу любой кредитной организации можно посмотреть все задолженности потенциального кредитополучателя, и, если они превышают допустимую норму, банк или лизинговая компания вправе отказать в предоставлении кредита.

Установлены пределы, в которых должны находиться значения показателей: показатель долговой нагрузки не должен превышать 40%, показатель обеспеченности кредита — 90%.

— Показатель обеспеченности — это сумма ваших активов, которые в неблагоприятном случае банк может забрать в счет кредита. Например, вы покупаете квартиру за $ 40 тысяч (согласно рыночной или кадастровой стоимости объекта) — банк может выдать кредит лишь на сумму около $ 36 тысяч. Вот эти $ 4 тысячи являются своеобразным дисконтом, на который банк может рассчитывать в случае реализации вашего актива, если вы становитесь некредитоспособным.

Введение инструментов ограничения долговой нагрузки физических лиц привело к тому, что долгосрочные тренды в динамике потребительского кредитования демонстрируют нисходящую тенденцию. В годовом выражении темпы прироста потребительского кредитования снизились в I квартале 2019 г. с 45,7% до 39,6%. Некоторое снижение также характерно для динамики кредитования жилищного строительства. Темпы роста в годовом выражении кредитов на финансирование недвижимости снизились с 20% до 18,9%.

— Может ли это привести к снижению доступности кредитов для обычных людей?

— Это не говорит о недоступности кредитов в будущем. Однако каждый заявитель должен трезво оценивать собственные силы, — рассудил Михаил Грачев. — В нашей культуре принято задавать вопрос: «А сколько мне заплатят?», и мало кто допускает мысль: «А сколько я могу заработать?». А хорошая кредитная история строится как раз на втором подходе.

В докладе также говорится, что в дальнейшем Национальный банк намерен в том числе:

· изучать реакцию банков и оценивать эффективность применения новой системы мер;

· анализировать методики и подходы, применяемые банками при оценке кредитоспособности и расчете показателя долговой нагрузки;

· продолжить совместную с Правительством работу по обеспечению финансовой стабильности и формировать условия для поддержания роста кредитования на равновесном уровне, обеспечивающем оптимальный баланс между экономической активностью и величиной системных рисков.

Читать:

Лента новостей

05.03 В Минске прошли «ДНИ МАРКЕТИНГА, РЕКЛАМЫ И БРЕНДИНГА 2026» — профессиональное событие, задавшее направление индустрии на год

08.09 PIRMAS24/7REALTY представляет: Осенняя серия мастер-классов «Включи свою PRO-активность: 3 шага к доходу без выгорания»